日本商工会議所の要望活動などにより、昨年12月に公表された令和5年度税制改正大綱で、消費税インボイス制度および電子帳簿保存法に関する負担軽減措置などが講じられることとなった。

インボイス制度については、免税事業者がインボイス発行事業者となる場合、納税額を売上税額の2割とする「2割特例」や、中小企業が行う税込1万円未満の課税仕入は、インボイスの保存がなくとも仕入税額控除として認める「少額特例」などにより、事業者の税負担や事務負担が軽減されることとなった。

電子帳簿保存法については、全ての事業者が対応する必要がある「電子取引データの保存義務」に関して中小企業の経理実務を考慮し、相当の理由がある場合は、「出力書面を保存」し「税務職員から求められた際にデータで渡せる」状態にしておけば、従前の保存方法のままで良いこととされる猶予措置などが講じられることとなった。

テレビCMなどの影響もあり、両制度について、「名前を聞いたことがある」「概要は知っている」という人は多いと思うが、令和5年度改正の内容まで理解している人はまだ少ない。そこで、両制度の改正に携わった財務省担当官に、分かりやすく解説してもらった。

田代 浩(たしろ・ひろし)

財務省主税局税制第一課 課長補佐

平素より税制・税務行政への深いご理解と多大なご協力をいただきまして、誠にありがとうございます。

さて、電子帳簿等保存制度については、令和3年度改正で、経済社会のデジタル化を踏まえ、経理の電子化による生産性の向上、テレワークの推進、クラウド会計ソフトなどの活用による記帳水準の向上に資する観点から、国税関係帳簿書類を電子的に保存する際の手続きを抜本的に見直したところです。

令和5年度改正においては、さらに、税務情報のデジタル化、優良な電子帳簿の普及・一般化などに資する観点から、必要な見直しを行うこととしています。今回は、令和5年度改正で措置された事項を中心にご説明いたします。

文中、意見にわたる部分は、筆者個人の見解となります。

1 電子取引の取引情報に係る電磁的記録(電子取引データ)の保存制度

まず、電子取引データの保存制度についてです。令和3年度改正において、電子取引については、全ての保存義務者において、保存要件(タイムスタンプなどの改ざん防止の要件や検索機能の確保の要件など)に従って電子取引データ(原本)のまま保存しなければならないものとされました。

この点、令和4年度改正において、2022年1月1日から2023年12月31日までの間に行われた電子取引については、保存要件に従って保存できなかったことについてやむを得ない事情がある場合には、電子取引データを出力することにより作成した出力書面の提示・提出の求めに応じることをもって、その電子取引データの保存に代えることができるという経過措置が設けられました。

令和5年度改正においては、システム対応が間に合わなかった事業者などへの対応として、現行の経過措置は、適用期限の到来をもって廃止することとしつつ、保存要件に従って電子取引データの保存ができなかったことについて相当の理由があると認める場合(事前手続き不要)には、出力書面の提示・提出の求めに応じることに加え、その電子取引データのダウンロードの求めに応じることができるようにしておけば、保存要件を不要として、その電子取引データの保存を可能とする猶予措置を整備することとしています。

この「相当の理由」については、従前の経過措置のように必ずしも「やむを得ない事情」がなかったとしても、事業者の実情に応じて柔軟に猶予措置を適用することが可能となることを明確化したものです。

さらに、猶予措置の適用までは必要なく、保存要件に従って保存する場合について、保存要件の一つである「検索機能の確保の要件」についても見直しを行うこととしています。具体的には、電子取引データのダウンロードの求めに応じることを前提に、全ての検索機能の確保の要件が不要となる売上高基準を、現行の「1千万円以下」から「5千万円以下」に引き上げるとともに、電子取引データを出力することにより作成した書面(整然とした形式および明瞭な状態で出力され、取引年月日や取引先ごとに整理されたものに限る)の提示・提出の求めおよびその電子取引データのダウンロードの求めに応じることができるようにしているときは、全ての検索機能の確保の要件を不要とすることとしています。

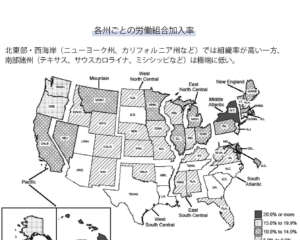

見直し後の電子取引データの保存方法は、図表1のいずれかの方法で対応していただく必要があります。

2 スキャナ保存制度

次に、スキャナ保存制度については、要件の緩和を行います。具体的には、①国税関係書類に係る記録事項の入力(読み取り)を行う者などの情報を確認できるようにしておくことを不要とする、②国税関係書類をスキャナで読み取った際の情報(解像度・階調・大きさ)の保存を不要とする、③帳簿の記録事項との間に、相互にその関連性を確認することができるよう求める書類を、「重要書類」に限定するといった内容です。

3 電子帳簿等保存制度

最後に、電子帳簿等保存制度についてです。図表2にある通り、令和3年度改正において、事後検証可能性の高い電子帳簿については、優良な電子帳簿として過少申告加算税の軽減措置を設けることにより普及を促進することとしつつ、その他の電子帳簿についても、正規の簿記の原則に従うなど一定の要件を満たす場合には電子帳簿として電子データのまま保存することを可能としたところです。

令和5年度改正においては、信頼性の高い電子帳簿へのさらなる移行を目指す観点から、過少申告加算税の軽減措置の対象となる優良な電子帳簿について、その範囲を合理化・明確化することにより、一層の普及・一般化を図ることとしています。

以上、令和5年度改正においては電子帳簿等保存制度全般を見直したところですが、今後とも、税務関係手続きのデジタル化を通じ、適正・公平な課税の実現に加え、事業者などにおける経営状態の可視化による経営力の強化、バックオフィスの生産性の向上につなげていく必要があると考えています。

最後になりましたが、本稿が皆さまの制度への理解や準備の一助となりましたら幸いです。